収益物件を売却した際には、物件の保有期間によって異なる譲渡所得税をはじめ、いくつかの税金がかかってきます。要件を満たせば税額を抑えられる方法もあります。この記事では投資用不動産を売却する際に発生する、税金と節税対策についてわかりやすく紹介します。

ポイント

- 不動産物件の売却時には数種類の税金がかかる

- 所有期間によって所得税や住民税の税率が変わってくる

- 税金対策として使える制度がある

収益物件の売却時にかかる税金の種類

収益物件を売却する際、場合によって所得が発生します。まず、売却価格から物件を購入した費用を差し引いた金額が「譲渡収入」です。そこから売却のための経費を差し引いて、残った金額が「譲渡所得」です。

譲渡所得が発生すると、所得税をはじめさまざまな種類の税金がかかります。また、不動産を売るということは名義を変更することになるため、名義変更によって発生する税金などもあります。

各税金について、個別に見ていきましょう。

譲渡所得税・住民税・復興特別所得税

不動産を売却して譲渡所得が発生すると、譲渡所得に対して譲渡所得税がかかります。また、それに連動して住民税や復興特別所得税も課せられます。

譲渡所得税は国税で、住民税は地方税です。住民税は分離課税方式で、売却した収益物件の譲渡所得に対して課税されます。

また現在、東日本大震災からの復興の施策を実行するための財源確保に関する特別措置法が公布されており、2013年から2037年までの間、所得税額の2.1%が復興特別所得税として課せられます。

抵当権抹消登記にかかる登録免許税

不動産を売却する際には抵当権抹消登記が必要です。これは対象の不動産物件に設定されている「抵当権」を抹消する手続きで、これにかかる登録免許税を納める必要があります。

税額は不動産1件につき1,000円です。投資用マンションあるいは区分マンションの場合は、建物と土地のそれぞれに課税されます。

一般の人にとって、抵当権抹消の手続きは煩雑なので、司法書士に依頼するのが一般的です。司法書士に依頼する場合、税金とは別に報酬などが発生するため、目安として3万円程度となります。

売買契約書にかかる印紙税

不動産物件の売買が成立した場合、売主と買主が取り交わす売買契約書には印紙税がかかります。印紙を貼ることにより、印紙税を支払わなければなりません。

印紙税額は、取引された価格によって変動します。

| 契約金額 | 印紙税額 |

|---|---|

| 10万円超 50万円以下の場合 | 200円 |

| 50万円超 100万円以下の場合 | 500円 |

| 100万円超 500万円以下の場合 | 1,000円 |

| 500万円超 1,000万円以下の場合 | 5,000円 |

| 1,000万円超 5,000万円以下の場合 | 10,000円 |

| 5,000万円超 1億円以下の場合 | 30,000円 |

| 1億円超 5億円以下の場合 | 60,000円 |

| 5億超 10億円以下の場合 | 160,000円 |

| 10億円超 50億円以下の場合 | 320,000円 |

| 50億円を超えるもの | 480,000円 |

印紙税の金額に関しては、税法改正で変更されることもあるので、売却の際には国税庁のホームページで確認しましょう。

課税業者の場合にかかる消費税

消費税を納付する義務がある課税事業者の場合には、売却時に支払いを受けた消費税を納めなければなりません。

ここでいう課税事業者とは、消費税の納付義務がある法人および個人事業主を意味します。原則として事業を営む法人と個人は消費税の納付義務がありますが、免除される場合があります。

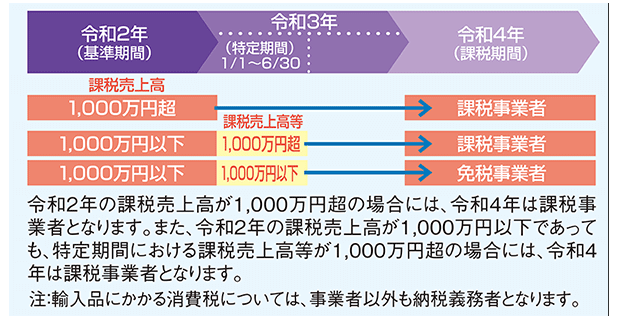

免除されるかどうかは、基準期間による判定と特定期間による判定によって決まります。

基準期間による判定

基準期間による判定では、法人は課税期間の前々事業年度、個人事業者は前々年の課税売上高が1,000万円を超える場合に納税義務が発生します。

基準期間の課税売上高が1,000万円以下の場合は、特定期間による判定になります。

特定期間による判定

特定期間による判定では、法人は原則として課税期間の前事業年度の開始日以後6カ月間、個人事業者は前年の1月1日から6月30日までの課税売上高が1,000万円以下の場合には納税義務はありません。

ただし、特定期間の1,000万円の判定は、課税売上高の代わりに給与等支払額の合計額により判定することもでき、どちらで判定するかは納税者の任意となっています。つまり、特定期間の課税売上高が1,000万円を超えていても給与等支払額が1,000万円以下の場合、あるいは課税売上高が1,000万円以下でも給与等支払額が1,000万円を超える場合は、課税、免税の選択ができます。

特定期間の課税売上高が1,000万円を超えていて、かつ給与等支払額の合計額が1,000万円を超えている場合は、納税義務が発生します。

出典:国税庁「消費税のしくみ」

譲渡所得税の計算方法

譲渡所得は、不動産投資初心者の方には聞き慣れない表現かもしれません。また、譲渡所得税の計算は少々複雑です。

譲渡所得税は、対象の物件を保有していた期間によって短期譲渡所得と長期譲渡所得に分けられ、税率が異なります。ここでは譲渡所得税の定義を確認した上で、譲渡所得税の計算方法を解説します。

譲渡所得の定義と計算方法

譲渡所得の定義は資産の譲渡による所得を意味します。ここでの注意点は所得と収入は異なるということです。

不動産を売却した金額から、その不動産を購入した際の費用(取得費)を差し引いたものが「譲渡収入」です。しかし、売却にあたって広告や仲介手数料などの費用(譲渡費用)が発生していることも多く、それらを必要経費として譲渡収入から差し引いたものが譲渡所得です。

譲渡所得=「不動産を売却した金額」-(取得費+譲渡費用)

また、売買する不動産が土地や建物ではなく山林の場合、譲渡により得られる所得は「山林所得」に分類され、税率が変わってきますので注意が必要です。

物件の所有期間で譲渡所得税の税率が異なる

不動産投資用の収益物件を売却して所得が発生した際、所有期間5年を基準として、短期譲渡所得と長期譲渡所得とに分けられます。

その物件を売却した年の1月1日時点で所有期間が5年以下の場合は短期譲渡所得と呼ばれ、所有期間が5年を超えている場合は、長期譲渡所得と呼ばれます。所有期間の違いで、譲渡所得税の税率は大きく変わってきます。それぞれを見ていきましょう。

所有期間が5年以下(短期譲渡所得)の場合

短期譲渡所得と呼ばれる所有期間が5年以下の不動産物件にかかる所得税の税率は30%です。復興支援所得税は、30%×2.1%となり0.63%が課せられます。

所有期間が5年超(長期譲渡所得)の場合

長期譲渡所得と呼ばれる所有期間が5年を超える不動産物件にかかる所得税の税率は15%です。復興支援所得税は、15% × 2.1%で0.315%が課せられます。

収益物件売却時の税金対策

不動産投資用の収益物件を売却する際の税金対策として使える制度として「事業用不動産の買替えの特例」やその他の税金対策があります。一方、居住用不動産には適用できて投資用不動産には適用できない制度もあり、紛らわしいので注意が必要です。

混同しないために、それぞれの趣旨を解説しておきましょう。

事業用不動産の買替えの特例を利用する

要件を満たせば事業用不動産の買換えの特例を利用して、納税額を抑えることが可能です。この制度は、所有期間が10年を超える事業用の不動産物件を買い換える場合に適用できます。

一定の事業用の不動産物件を売却する際、一定期間以内にその売却資産に対応する買換資産を取得した場合には、譲渡所得税の課税が繰延べされます。

原則として譲渡収入の20%、あるいは譲渡収入のうち買換資産の価額の80%を超える部分にだけ課税される制度です。

売却金額より買い換えた金額の方が高い場合は、売却金額に課税割合20~30%をかけた額を収入金額とします。

売却金額より買い換えた金額の方が低い場合は、その差額と買い換えた金額に課税割合をかけた額との合計額を収入金額とします。

上記の方法で算出した収入金額から、譲渡費用を差し引いて譲渡所得を計算します。税額が低くなった分は免除ではなく、次に買替物件を売却するまで繰延されるわけです。

事業用不動産の買換えの特例については、下記の記事で詳しく解説しています。

確定申告

他にできる税金対策として、個人の場合は確定申告を通常の白色申告ではなく青色申告にすることで、控除額を増やすことができます。白色申告の基礎控除は一律38万円ですが、青色申告の場合は最大で65万円の控除が可能です。

電子帳簿を作成するなどの手間はありますが、それ以外にも事業を手伝っている家族を「専従者」として、専従者への給与を経費に計上できるなどの節税も可能です。

印紙税

また、不動産の売買は金額の単位が大きく、売買契約書へ貼付する収入印紙の費用(印紙税)もばかになりません。

印紙税は契約書に対して課税されます。印紙税法では契約の当事者が印紙代を連帯して負担することとされており、その割合については決まりがなく、相談のうえ決めることになります。

通常はそれぞれが保有するために同じ契約書を2通作成することが多く、それぞれが半分ずつ負担することが一般的です。

ところが、契約書は必ずしも2通作成する必要はないため、お互いの了解のもとで1通だけ作成し、控えとして1通はコピーで賄えば印紙税は半額で済みます。

さらに、2022年5月18日より不動産取引でも電子契約が認められるようになったので、電子契約を用いれば印紙税は不要です。

こちらの記事もおすすめです

要注意!居住用物件にしか適用できない特例

不動産の売却で税金が優遇される制度には、居住用物件にしか適用できない紛らわしい制度があります。

居住用財産の譲渡の特例は、基本的に投資用の収益物件の売却時には適用されません。しかし、同じ不動産売買の税金優遇制度なので、ともすれば使えると勘違いする場合もあり注意を要します。

たとえば居住用不動産を売却する場合、譲渡所得から3,000万円を特別控除する制度などです。自宅だった居住用財産を売却した場合、3,000万円までは課税されない制度です。

また、所有期間が10年を超える居住用不動産を売却した場合の軽減税率の特例も、同様に間違いやすい特例のひとつです。本来15%の所得税がかかるところが、6,000万円以下の譲渡所得であれば、所得税率が10%に軽減される制度です。

これらの特例は、収益物件の売却時には利用できないので、混同しないようにしましょう。ただし、賃貸併用住宅や店舗併用住宅などの場合は、居住用財産として居住部分にのみ適用されます。

まとめ

投資用の収益物件を売却する際に譲渡所得が発生すると、譲渡所得税や住民税、復興特別所得税がかかります。また、抵当権抹消登記にかかる登録免許税、不動産の売買契約書にかかる印紙税、そして課税業者であれば消費税などが課せられます。

不動産は価格が高いので、税金額も大きくなりがちです。事業用不動産の買い換え特例そのほか節税対策もあるので、要件に該当するかどうかを確認して打てる手は打っておくのが賢明です。

監修者

宮林 英太郎

- 資格

- 宅地建物取引士

- 略歴

- 不動産業界に従事して14年目。アパートの建築請負営業やアパート以外の大型建物の受注業務を歴任。現在は戦略投資部に所属し、既存物件のソーシング(取得)業務のかたわら、中堅デベロッパーのRCマンションの建築、相撲部屋の建築に携わっている。座右の銘は「人間万事塞翁が馬」。