特例事業用資産の買換え特例とは、事業用の不動産を買い換えた際に使える税金の繰り延べ制度です。売却した際の税金を抑えられるため、利用を検討している方も多いでしょう。

特例を利用するためには、一定の要件を満たさなければなりません。今回の記事では要件の詳細やメリット・デメリット、最新の改正内容も含めて紹介します。

ポイント

- 特定事業用資産の買換え特例を使えば、譲渡税を繰り延べできる

- 令和5年の改正によって繰り延べ割合などが見直された

特定事業用資産の買換え特例とは

特定事業用資産の買換え特例とは、一定の条件を満たす不動産を買い換えた場合に利用できる特例です。通常、不動産を売却して利益が出た場合は、利益に対して課税されます。この特例を利用することで、譲渡益の一部を繰り延べすることができます。

ここでは特例の対象となる不動産や、特例を利用した場合の計算例を見ていきましょう。

特例の対象者と対象物

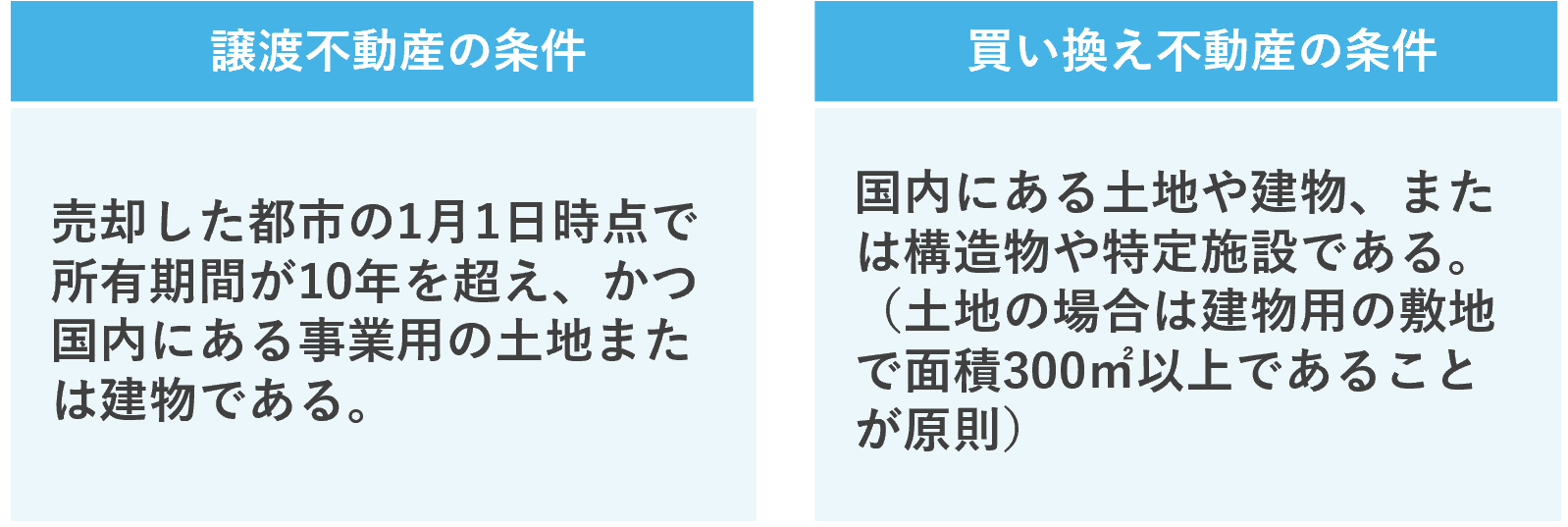

特例の対象となる不動産は、売却する物件も新しく購入する物件も事業用の不動産に限ります。

事業用の不動産に該当する事業とは、農業や製造業・小売業などさまざまで、不動産賃貸業といえるほど規模が大きくない場合も含まれます。また、売却した不動産は所有期間が10年を超えていなければ、特例の対象にはなりません。

購入する物件にも条件があり、国内にある事業用不動産で土地の面積が300㎡以上である必要があります。特例を利用するための要件については、後ほど詳しく紹介します。

特例を受けた場合の譲渡所得金額の計算

実際に特例を利用した場合の所得の計算例を見てみましょう。譲渡所得の計算方法は売却した資産の価格と購入した資産の価格、どちらが高いかで次のように違います。

「売却した不動産の価格 ≦ 購入した不動産の価格」の場合

- 購入した不動産の価格×0.2=収入金額

- (売却した不動産の取得費+売却にかかった費用)×0.2=必要経費

- 収入金額-必要経費=課税される譲渡所得の金額

売却にかかった費用とは、仲介手数料や契約書の印紙など売却時に支払った費用のことです。建物を解体して売却した場合などは、解体費用も譲渡費用に含まれます。売却する際には、領収書などを保管しておき費用が後で確認できるようにしておきましょう。

「売却した不動産の価格 > 購入した不動産価格」の場合

- 売却した不動産の価格-購入した不動産の価格×0.8=収入金額

- (売却した不動産の取得費+譲渡費用)×(収入金額÷売却した不動産の価格)=必要経費

- 収入金額-必要経費=課税される譲渡所得の金額

売却した金額の方が高い場合は、購入した資産の8割を引いた金額が収入金額となります。計算方法が違うだけで諸費用に含まれる内容は、どちらのケースでも同じです。

適用期限の延長・対象となる買換えの見直し

令和5年の改正によって、特例の内容が下記のように変更されました。

- 特例の適用期限が3年間延長された(従来は令和5年3月31日までが令和8年3月31日までに延長)

- 東京都の特別区にある本店や事務所などの不動産を、集中地域以外の地域へ移転した場合の買い換えに伴う繰り延べ割合が、80%から90%と引き上げられた

- 集中地域以外の地域から東京都の特別区へ買い換えした場合は、繰り延べ割合が70%から60%へ引き下げられた

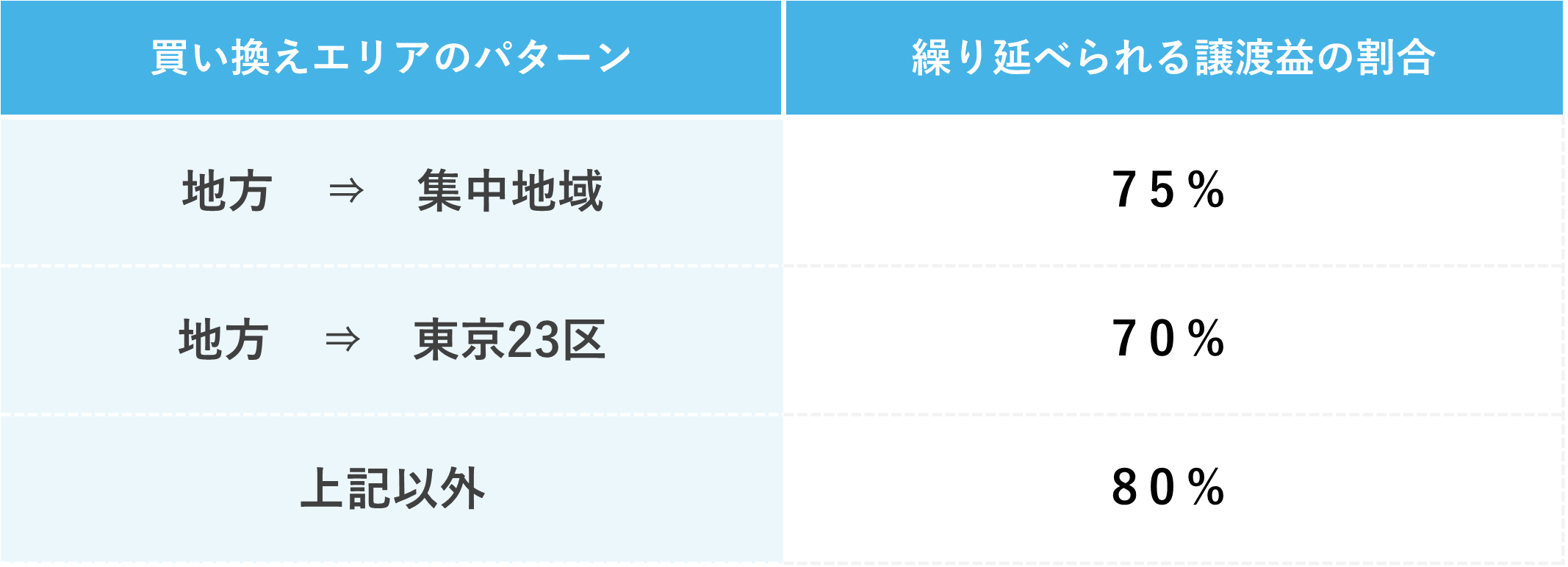

集中地域とは東京都の特別区のほか、武蔵野市や横浜市、川崎市や大阪市などの一定の地域をいいます。地域再生法では、東京一極集中を避ける観点で企業の地方拠点の強化を促進しています。

そのため、今回の改正では地域再生法の内容に則り都市部から地方部への移転に伴う買換えの繰り延べ割合を引き上げる一方で、地方部から都市部への繰り延べ割合を引き下げています。

届出要件の追加

届出要件の追加とは、一定の要件を満たした買換え特例の利用をする際には、税務署への届け出が必要になったことをいいます。具体的には同じ年に、事業用の不動産の購入と、売却を行うケースが対象となります。

このようなケースにあてはまる場合は、売却した日もしくは購入した日どちらかの早い日を含む「3月期間」の末尾の翌月2カ月以内に届け出をしなければいけません。「3月期間」とは1月1日~3月31日、4月1日~6月30日、7月1日~9月30日、10月1日~12月31日の各期間のことです。

この届け出は買い換えの購入と売却を、同じ年に行った場合にのみ必要です。そのため翌年に購入するなど年をまたぐ場合は、届け出る必要はありません。

特定事業用資産の買換え特例を適用するための要件

特定事業用資産の買換え特例は、「特定」「特例」とあるように、どのような資産の買い換えにも適用されるわけではありません。大きく分けても以下の要件を満たす必要があるため、適用できるかどうか詳細に確認する必要があります。

- 譲渡資産と買換資産はともに事業用であること

- 譲渡資産と買換資産の組み合わせが特定の条件にかなっていること

- 買い換える資産が土地の場合には、譲渡する土地の面積の5倍以内であること

- 買い換え不動産は譲渡不動産を売却した年の前年か翌年に購入すること

- 買い換えた資産を購入後1年以内に事業に使うこと

- その他の要件

譲渡資産と買換資産はともに事業用であること

特定事業用資産の買換えの特例適用の前提となるのが、買い換えで譲渡する資産と購入する資産の両方が事業用資産であることです。店舗やテナント用物件、アパートや一戸建でも、賃貸事業を営むための賃貸用物件であれば対象に含まれます。

ただ、どちらかの資産のすべてまたは一部が、たとえば自分の住居用のように事業に与しない資産であれば適用されません。

譲渡資産と買換資産の組み合わせが特定の条件にかなっていること

譲渡する資産と買換資産の組み合わせが定められた条件にかなっていること、という要件は複雑なため、注意が必要です。

定められた組み合わせは10通りですが、多くが一般的な組み合わせとはいえない特殊なケースのため、ここではよく活用されている、9号買い換えの組み合わせを紹介します。

譲渡不動産は、10年以上事業用として所有していなくてはなりません。所有しているだけで、事業に与しない資産は対象外です。また、買替不動産の特定施設には次の施設が該当し、福利厚生施設は対象となりません。

<買換不動産に含まれる特定施設>

- 事務所

- 工場

- 作業場

- 研究所

- 営業所

- 店舗

- 倉庫

- 研究所

買い換える資産が土地の場合には、譲渡する土地の面積の5倍以内であること

買い換える資産が土地であれば、面積は譲渡する土地の5倍以内とされています。しかし、5倍を超えるとすべての特例が適用されないわけではありません。5倍までに相当する金額には適用され、それ以上は特例から除外されるだけです。

つまり、5倍以上の面積の土地を購入する場合には、元の土地の5倍までの金額に関してのみ特例が適用され、それ以上の部分は通常の20%の譲渡税が課税されるということになります。

買換不動産は譲渡不動産を売却した年の前年か翌年に購入すること

この制度は、資産の買換えのタイミングについても定めています。買換えとは一般的に手放して「すぐ新しく購入する」か、購入して「すぐ以前のものを手放すこと」です。

特定事業用資産の買換えの特例では、譲渡不動産を売却した年を基準として、前後1年以内に購入することを条件としています。

買替不動産を先に購入した場合は、取得した年の翌年3月15日までに「先行取得資産にかかる買換えの特例の適用に関する届出書」を税務署に提出しなくてはなりません。

逆に、譲渡後に買換不動産を購入する場合は、税務署に「買換不動産の明細書」を提出します。

買い換えた資産を購入後1年以内に事業に使うこと

特定事業用資産の買換えの特例では、「取得してから1年以内」に事業用として利用していなければ要件を満たしたことにはなりません。

また当初は事業用として利用していても、1年以内に利用しなくなれば対象外となり、制度が適用できないため注意しましょう。

重ねて他の特例を受けることはできない

特定事業用資産の買替えの特例を受けようとする資産には、たとえば長期譲渡所得の課税の特例や減価償却資産、所得税額の特別控除の特例など、重ねて他の特例を受けることはできません。

原則所有期間は5年

譲渡については原則として譲渡した年の1月1日現在の所有期間が5年を超えている必要があります。ただし、令和5年3月31日までの譲渡についてはこの要件は停止されています。また、2つ目の要件で説明したとおり、組み合わせによって10年以上の所有が個別に求められます。

代物弁済ではないこと

譲渡資産の譲渡は、収用等、贈与、交換、出資、代物弁済の譲渡ではないこと、買替資産の取得は、贈与、交換、現物分配、所有権移転外リース取引、代物弁済によるものではないことが求められます。

特定事業用資産の買換え特例のメリット

特定事業用資産の買い換え特例の要件やしくみから、どのようなメリットがあるのかよく理解しておけば、買い換え後の資金計画や事業の目標も定めやすくなるはずです。

ここでは、制度のメリットを3つ、解説します。

譲渡税を抑えられる

大きなメリットは、資産の譲渡における譲渡税を、譲渡の際に大幅に抑えられることでしょう。資産の買い換えには、資金的なリスクがつきまといます。

譲渡する資産がいくらで売却できるのか、希望に沿う買い換え資産があるか、買い換える資金が確保できるか、などどれも思うようにいくとは限りません。

その中には、譲渡する資産を売却するときの譲渡税も含まれます。譲渡税は譲渡益の20%のため売却する資産が大きいほど金額は大きくなり、それを1年以内に納税するための資金を確保しなくてはなりませんが、当面の間、譲渡税が最大16%抑えられれば、資金計画にかなり余裕が生まれます。

参考:国税庁 「No.3405 事業用の資産を買い換えたときの特例」

事業用不動産の買い換えが簡単にできる

譲渡税を抑えた分を買い換え資産の購入に充てれば、資金確保がかなり簡単になります。借り入れを減らすことができ、将来支払わなくてはならない利息も節約できるでしょう。

所有している資産も、別の事業者の資産としてなら活用できるかもしれません。

この制度は、いわば塩漬けとなってしまっている不動産の流動性を高め、市場全体の収益性を高めるためにあるともいえるでしょう。

新しい不動産での事業へ有効活用できる

特定事業用資産の買い換え特例は、当面の譲渡税を将来に繰り延べる制度です。繰り延べた譲渡益の分の譲渡税を、いずれは納めなくてはなりません。

とはいえ、事業が順調であれば資金の余裕もできるはずです。逆にいえばこの制度は、今あまり収益の望めない資産を、より大きな収益が見込める事業への転換を後押ししているといえるでしょう。

事業には新しい展開のために、大きな決断が必要なことがあります。不動産の買換えは大きな決断ですが、将来を見極め綿密な計画を立てることで、今ある資産をより有効に活用することも、事業における重要なポイントです。

特定事業用資産の買換え特例のデメリット

特定事業用資産の買換えの特例にはメリットもありますが、デメリットについても正しく理解しておく必要があります。事業はより広い視野で、綿密に把握し進めることが大切です。

ここでは、この制度によるデメリットについて、2つの視点から解説します。

事業利益の金額が増えると税金も増える

会計のしくみにおいて税金は、費用として取り扱われます。特定事業用資産の買換えの特例で将来に繰り延べられる譲渡税が最大16%抑えられるということは、それだけ費用が減り、利益が増えることになります。利益が増えれば、譲渡税とは違う税金が増える可能性があります。

法人においては法人税、個人事業主においては所得税です。費用の1つである減価償却費も通常より少なく計上しなくてはならないため、利益が増え、法人税または所得税が増加する原因になります。

短期譲渡の課税が発生するケースがある

制度の適用の要件として定められているのは譲渡する資産の所有期間であって、買換資産の所有期間ではありません。

もし「事業がうまくいかなかったらまた売却すればいい」と思っているなら、不動産の短期譲渡による納税額の割り増しがあることを含めて、計算する必要があります。

不動産売却で譲渡益が発生すると、譲渡税が発生します。この場合、不動産の所有期間が5年以内なら短期譲渡にあたるため、譲渡所得の39.63%を納めなくてはなりません。5年を超える長期譲渡の20.315%と比べると、2倍に近く高額であることがわかります。

ただこのデメリットは、買い換え後の資産がうまく活用できれば関係ありません。

参考:国税庁 「No.3211 短期譲渡所得の税額の計算」

参考:国税庁 「No.3208 長期譲渡所得の税額の計算」

特定事業用資産の買換え特例に関する書類の提出方法

同一年度で事業の不動産の買換えを行った際には、特例を受けるために税務署へ届け出が必要です。届け出の対象となる場合は、届出書を作成しPDFファイルに変換したうえでe-Taxで提出します。

届け出書は国税庁のホームページからダウンロードできます。スマートフォン・タブレットから提出する場合は「e-Taxソフト(SP版)」から、パソコンから提出する場合はe-Taxソフト(WEB版)で申請可能です。

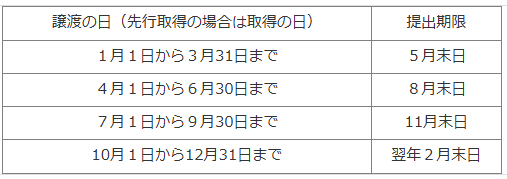

特例の適用に関する届出の提出時期

届出書の提出には、期限があるので注意しましょう。売却した不動産を売った日、もしくか購入した不動産を買った日のどちらか早い日を含む3月期間の末日の翌日から、2カ月以内に提出しなければなりません。

「3月期間」とは1月1日~3月31日、4月1日~6月30日、7月1日~9月30日、10月1日~12月31日の各期間のことをいいます。普段あまり使わない時間軸のため提出もれのないように、注意しましょう。具体的な提出期限は下記の通りです。

期限までに買換資産を買えなかった場合の手続き

特例を受けるためには、買換資産を売却した翌年中に不動産を購入しなければなりません。しかし、事情があって購入できない場合もあるでしょう。買換資産を購入できなかった場合の対応を紹介します。

買換資産の取得期間の延長を受けたい場合

原則として売却した翌年までに不動産を購入しなかった場合、特例は利用できません。しかし、やむを得ない事情がある場合は、売却した年の翌年から、さらに2年間であれば期間を延長できます。

やむを得ない事情とは、次のようなケースをいいます。

- 本社や工場などの敷地の造成、建築に1年以上かかる場合

- 法令などの規制によって、取得計画を変更しなければならない場合

- 売主やその他関係者との交渉が長引いたことにより、資産の取得ができなかった場合

- 上記に準じた事情があること

上記のような事情によって期間を延長する際は、国税庁のホームページから申請書をダウンロードして税務署に提出する必要があります。

特定非常災害により取得指定期間の延長を受けたい場合

特定非常災害などによって資産の購入ができない場合も、期間の延長が可能です。特定非常災害とは著しく規模の大きい非常災害のことで、次のような要因から総合的に決定されます。

- 死者や負傷者・避難者などの人数

- 住宅の倒壊などの発生度合

- 交通やライフラインの途絶

- 地域の日常業務の破壊

上記のような災害によって買換え資産が購入できない場合、本来取得しなければならない期日から最大2年間延長することが可能です。この制度を利用する場合は、国税庁のホームページからダウンロードできる申請書に必要事項を記載して、税務署に提出しましょう。

特定事業用資産の買換え特例で押さえておくべきポイント

特定事業用資産の買換えの特例には、他にも用途に応じてより大きなメリットを得るためのポイントがあります。せっかく検討するなら、できるだけ多くのメリットを得るよう事業全体や将来までを見据えておきたいものです。

ここでは、特定の状況における抑えておくと役立つポイントを2つ解説します。

売却と購入の地域が限定されていない

最初のポイントは、譲渡する資産と買い換える資産それぞれの地域が限定されていないことです。地方の資産を都市圏の資産に買い替えるときにも、都市圏の資産を地方の資産に買い替えるときにも適用されます。

ただ、地方の不動産を大都市、東京23区に買い換えるとき、繰り延べられる譲渡益の割合が少なくなることには注意が必要です。

譲渡益の70%以上が繰り延べられるため、負担を大きく減らしてくれるのは間違いありません。上記の割合は、詳しい資金計画を立てるときの計算に利用するとよいでしょう。

参考:国税庁 「No.3405 事業用の資産を買い換えたときの特例」

毎年計上する減価償却費が小さくなる

会計上、買い換えた資産の取得原価は、譲渡した資産の取得費を含めて計算するものです。多くの場合、買い換えた資産の購入金額より小さくなり、取得原価をもとにして費用計上する減価償却費もおのずと小さくなるため、法人税または所得税は逆に上がってしまいます。

特定事業用資産の買換え特例の適用で、当面の譲渡税を16%抑えても、結局は法人税または所得税の増加になる可能性があります。事業は決算で一区切りとなるため、制度の利用もその後の事業展開や減価償却、決算内容までを見越して計画しておく必要があるでしょう。

まとめ

事業で利用する資産は、時とともに事業への貢献度が変わる場合があります。すでに収益が見込めなくなった資産でも、譲渡益にかかる税金や売却の手間など考えれば面倒で、そのまま放置してしまうといったことも起こりがちです。

特定事業用資産の買換えの特例は、まさにこのような塩漬け資産を有効に活用するための手助けになります。譲渡益が大幅に繰り延べされるため当面の税負担が少なく済み、キャッシュフローの負担を減らすことにつながるためです。

ただ、法人税または所得税や買い換え後の短期譲渡課税など、税負担が増える可能性もあります。賢く利用するなら、将来の資金計画や決算も含めて緻密な計画を立て、全体を把握する必要があるでしょう。

監修者

千葉 洋佑

アパート・マンション建築賃貸業界に従事し10年目。東京、神奈川、埼玉エリアでの営業経験と建築・不動産の知識を活かし、現在、都内を中心に不動産業務に従事している。

不動産投資家Kでは無料相談を承っております!

不動産投資家Kとその仲間たちでは、「土地を相続する予定だけど、どうすれば良いか検討している」「管理が大変なので、土地を売却したいと思っている」「アパートの管理が大変なので、管理委託を検討したい」など、土地・建物のさまざまなご相談を承っております。

あなたやあなたの家族の大切な資産を有効に活用できるよう、お気軽にご相談ください!