効果的な資産運用のためには、アセットアロケーションとポートフォリオを正しく理解する必要があります。しかし、そもそもこの2つの違いがよくわからない場合もあるでしょう。本記事では、アセットアロケーションとポートフォリオとの違い、それぞれの観点での資産運用方法などを解説します。

ポイント

- アセットロケーションとポートフォリオの違いを理解することが大切

- アセットロケーションを決めてからポートフォリオを決定するのが基本

- アセットロケーションは許容リスクやライフステージを考慮して決定

アセットアロケーションとは?

アセットアロケーションとは、「資産配分」と訳される金融用語です。「資産配分」という日本語だけで解釈すると、ポートフォリオと同じなのではないかと判断されるかもしれません。

しかし、アセットアロケーションの「資産」とは「アセットクラス」を意味しています。具体的な資産ではなくて、資産の種類や分類です。

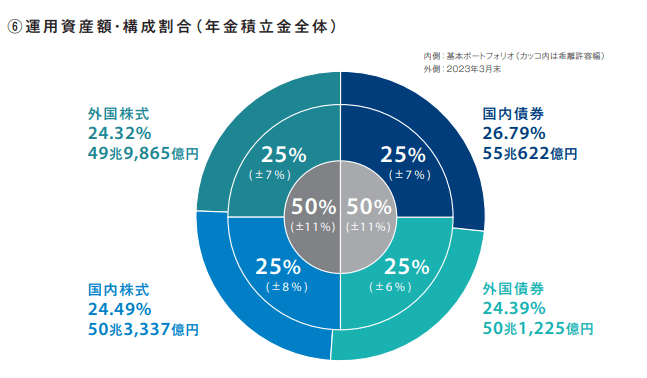

アセットロケーションの一例を紹介しましょう。下の表はGPIF(年金積立金管理運用独立行政法人)による公的年金積立金の管理、運用の2023年3月末時点でのアセットアロケーションを表したものです。具体的な資産名ではなく、国内債券、外国債券、国内株式、外国株式という分類を表しています。

参考:年金積立金管理運用独立行政法人 「2023年度の運用状況」

アセットクラス(資産クラス)とは

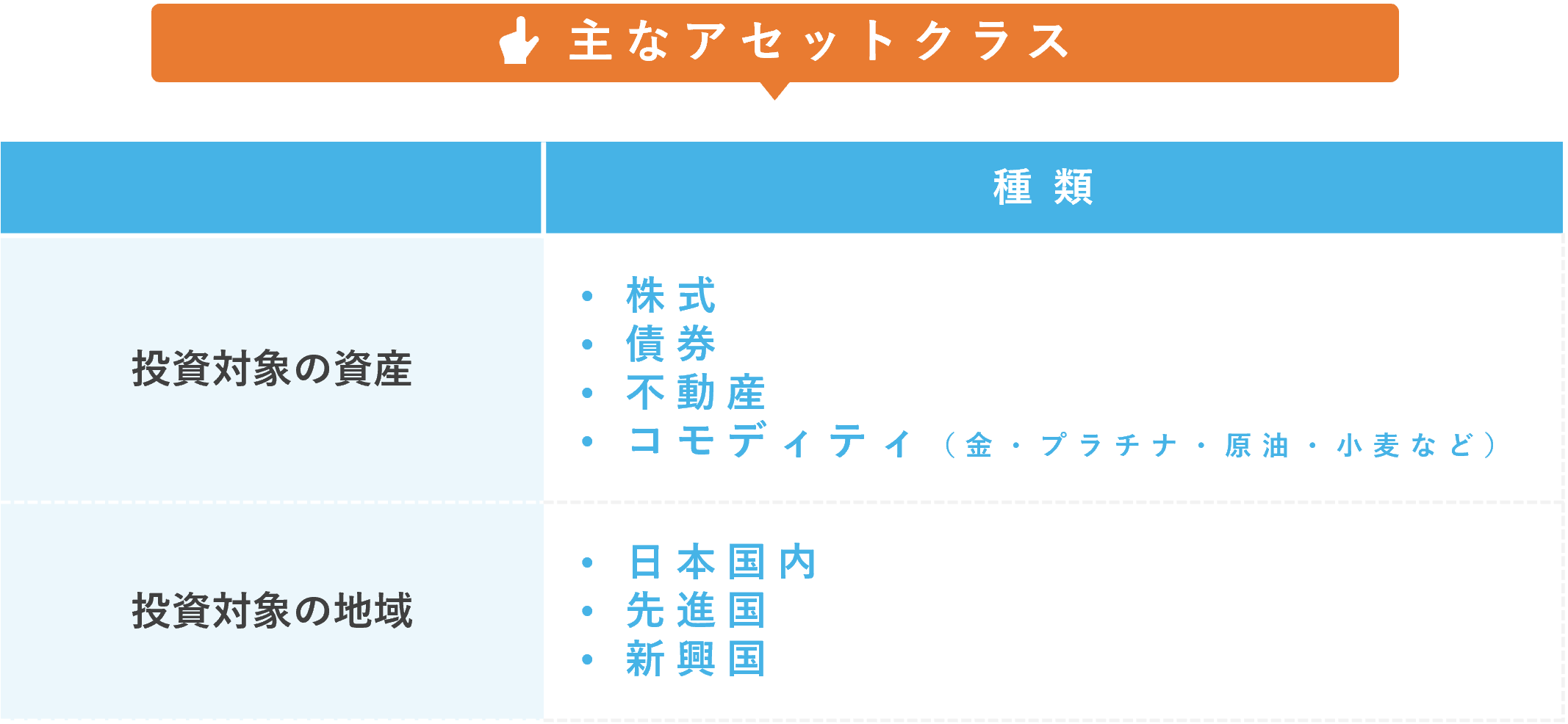

アセットクラスは「資産クラス」と記載されることもある言葉で、資産の種類を意味しています。アセットクラスは、投資対象となる資産の種類と、投資対象の国・地域により、大きく2つに分けられます。

主なアセットクラスをまとめたものが、下記の表です。

投資対象の地域に関しては、より細かく、米国・ドイツ・中国など、国別で分ける方法もあります。

投資する資産の種類や地域の比率を決定し、その比率に応じて投資商品を振り分けていくのが、アセットアロケーションの基本的な考え方です。

あわせて読みたい

ポートフォリオとは?

ポートフォリオとは、英語では「Portfolio」と表記される言葉です。もともとは「絵や写真、地図などの大きな書類を入れるためのカバン」「作品集・写真集・画集」などの意味があり、金融の分野では「投資対象商品の組み合わせ」という意味で使われています。

つまり、投資対象の投資商品の内訳を表します。

アセットアロケーションとの違い

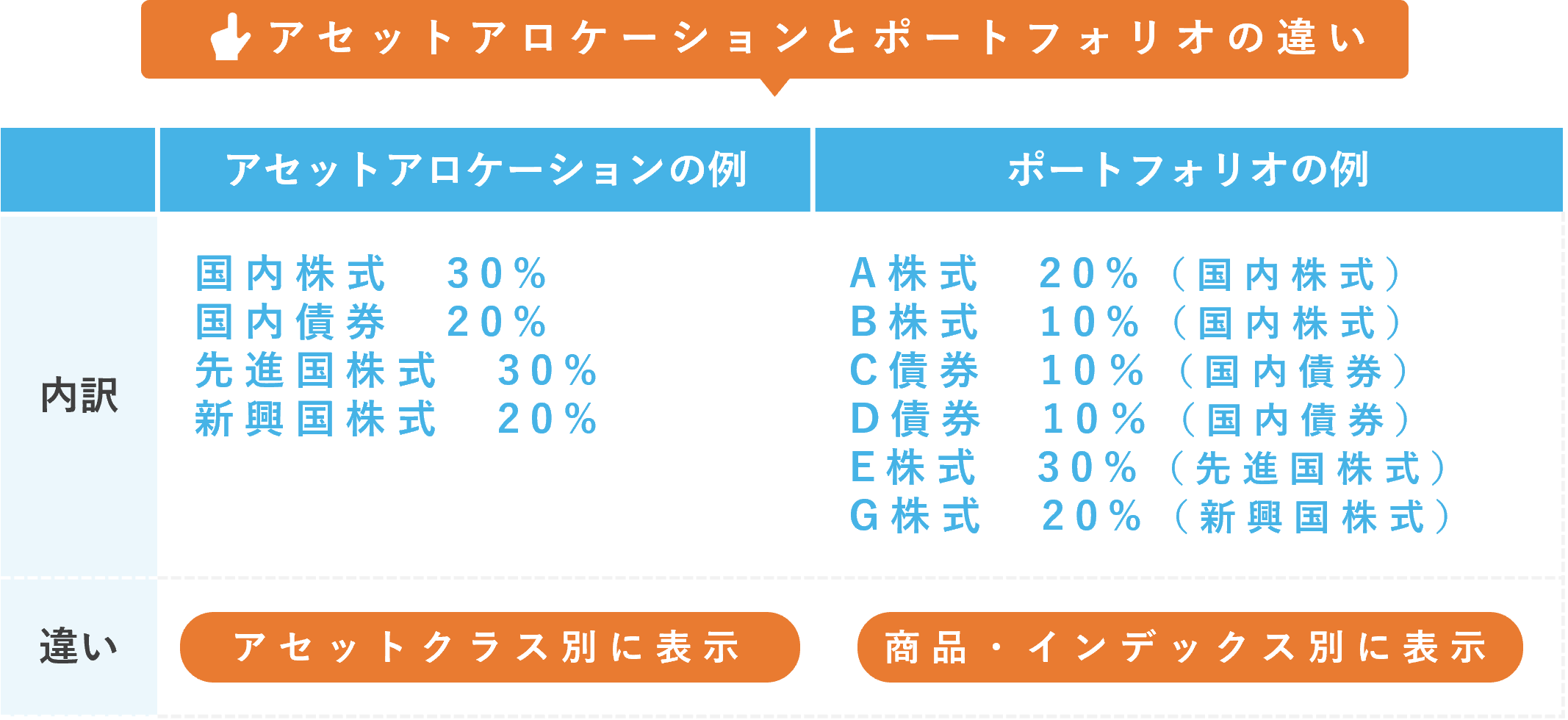

アセットアロケーションが、アセットクラスという資産の種類の配分を示すものであるのに対して、ポートフォリオは、投資対象の具体的な商品名の配分を示すものです。つまり、ポートフォリオはより具体的な投資商品の配分と言えます。

それぞれの例を示したのが下記です。

アセットアロケーションでは、国内株式など、アセットクラス別にひとまとめになっていましたが、ポートフォリオでは商品別になっています。インデックス別の配分を示したものも、ポートフォリオです。

アセットアロケーションはなぜ重要なのか

資産運用においてアセットアロケーションが重要である主な理由は、2つあります。1つ目は投資対象の配分を決定することで、リスクを分散できること、2つ目は、中長期投資のリターンにおいては、アセットクラスの配分が運用パフォーマンスに大きな影響を与えるからです。

まずリスクの分散から説明しましょう。短期投資であれば、ポートフォリオでもリスクを分散できます。しかし、中長期投資におけるリスク分散については、アセットアロケーションがより効果的と言えるでしょう。

中長期投資における運用パフォーマンスは、個別の銘柄の動向よりも、投資対象の資産の特性に大きな影響を受けるからです。インフレや紛争・自然災害など、予想外の危機が訪れた時に、特性の違う資産を複数持つことで、リスクの分散が期待できます。

たとえば、株式と債券とは逆相関するケースが多いとされています。株式が上がると債券が下がり、株式が下がると債券が上がる傾向があり、不動産やコモディティは、株式や債券の動きに影響されにくいとの見方が一般的です。

リターンに関しても、中長期投資ではアセットアロケーションの影響の大きくなる傾向があるとされています。

あわせて読みたい

アセットアロケーションを決めてからポートフォリオを決める

効果的な資産運用をするためには、アセットアロケーションを決めてから、ポートフォリオを決めるのが一般的な手順と言えるでしょう。「何を買うか」よりも「どう配分するか」のほうが、投資パフォーマンスにおいて、より影響が大きいとされているからです。

アセットアロケーションの決定フロー

アセットアロケーションの決定フローは、大きく4つに分けられます。

- 1.

- 目的・期間・現金資産の配分比率を決める

- 2.

- アセットクラスの種類を決める

- 3.

- アセットクラスの運用傾向を確認する

- 4.

- アセットクラスの決定

1つ目は、投資の目的、運用期間、現金資産の中のどれくらいの金額を、運用資産に振り分けるかを決定することです。

余剰資産を振り分けるのが理想ですが、運用資産に多く回したいケースも出てくるでしょう。目的、リスク、リターンなどを考慮しながら、配分を決定します。

2つ目は、何種類のアセットクラスに投資するのかを決めます。複数の種類を選ぶことで、リスクの分散効果を期待できるでしょう。

3つ目は、アセットクラスの運用傾向の確認です。ウェブ上にある無料の資産配分ツールを使って、過去の動向を調べるといいでしょう。

4つ目は、アセットクラスの決定です。相関関係の低い資産を組み合わせるのがポイントです。1つ目から3つ目までに挙げた要素を考慮し、自身にあった適切な配分を決定します。

リスクの許容度合い

アセットアロケーションを決める際には、自分がどれくらいのリスクまでならば許容できるかを把握し、決めておくことが大切です。投資では、基本的にはリスクとリターンとは表裏の関係にあります。

リスクの許容度が大きくなると、期待できるリターンも大きくなる傾向があり、リスクの許容度が小さくなると、期待できるリターンも小さくなる傾向があると言えるでしょう。

自身のライフステージ

自身のライフステージの確認も大きなポイントです。一般的には年齢が若いほど、資産運用の期間の長くなる傾向があるため、積極的な資産運用をしやすいと言えるでしょう。

20~30代ならば、リスクの高いアセットクラスの選択も視野に入れられます。

年齢を重ねるほどに、安定したアセットクラスの配分比率を高めていくのが、オーソドックスな考え方です。

定年の近い層や現役を引退している層は、債券などの低リスクとされている資産の配分を高めるのが、合理的な判断と言えるでしょう。

資産運用の目的

アセットクラスの配分を決める際には、資産運用の目的を確認することも必要です。投資の目的は、リタイア後の資金・住宅購入の頭金・教育費・起業資金・海外旅行費用など、人それぞれでしょう。

どれくらいの期間までに、どれくらいのリターンを目指したいかによっても、アセットクラスの配分は変わります。リターンとリスクとは表裏の関係にあるため、前述したリスク許容度との兼ね合いを考慮し、配分を決定することが必要です。

世界情勢・景気動向

世界情勢や景気動向、金融政策など、大きな視点からの考察をまじえて、アセットクラスの配分を検討することも必要でしょう。アセットクラスによって、世界の動きや経済の動きに影響を受けやすい・受けにくいという特性の違いがあるからです。

ただし、世界情勢や景気動向を考慮する場合は、予測に基づいた判断となるため、予測と逆の結果になった場合には、損失を被る可能性もあることも念頭に置く必要があります。

あわせて読みたい

ポートフォリオの決定フロー

ポートフォリオの決定フローは、アセットアロケーションの決定フローと多くの部分で重なっています。アセットアロケーションのアセットクラスの配分が決まったら、その配分に合わせて、ポーフォリオの具体的な商品を決定するのが基本です。

注意しなければならないのは、ポートフォリオは1度決定したら、それで終わりではないことです。保有している株式や債券は、価格が変動するため、当初の設定からの比率の変化が想定されます。

年に1回くらいのペースで、当初設定した比率にリバランスすることが必要です。

あわせて読みたい

まとめ

アセットアロケーションとは、投資対象の資産の種類を配分することです。ポートフォリオと混同されるケースもありますが、アセットアロケーションは資産の種類の配分、ポートフォリオは資産の固有銘柄の配分という違いがあります。

投資パフォーマンスでは、アセットアロケーションの影響が大きいとされているため、一般的に、先にアセットアロケーションを決め、その配分に当てはめながら、ポートフォリオを決めていくという流れが推奨されます。

アセットアロケーションを決める際には、リスクの許容度合い、ライフステージ、投資目的などを考慮しなければなりません。そして、それぞれの状況に合った適切なアセットアロケーションとポートフォリオの決定が重要です。

監修者

宅地建物取引士、2級ファイナンシャル・プランニング技能士

中川 祐一

現在、不動産会社で建築請負営業と土地・収益物件の仕入れを中心に担当している。これまで約20年間培ってきた、現場に密着した営業経験と建築知識、不動産知識を活かして業務に携わっている。

不動産投資家Kでは無料相談を承っております!

不動産投資家Kとその仲間たちでは、「土地を相続する予定だけど、どうすれば良いか検討している」「管理が大変なので、土地を売却したいと思っている」など、土地・建物のさまざまなご相談を承っております。

あなたやあなたの家族の大切な資産を有効に活用できるよう、お気軽にご相談ください!