結論から言うと譲渡所得の特別控除50万円は不動産には適用できません。不動産では、ほかの譲渡所得特別控除の利用が可能です。不動産に適用できる特別控除には、居住用財産の買換え特例や、所有期間10年超の居住用財産売却時の軽減税率などがあげられます。

本記事では、譲渡所得に関する基本的な知識や不動産を譲渡される方が譲渡所得特別控除を受けるための方法などについて解説します。

ポイント

- 譲渡所得の特別控除50万円は不動産に適用できない

- 不動産の譲渡所得に適用できる特別控除は7種類

- 不動産の譲渡所得特別控除を受けるためには、適用条件の確認や確定申告が必要

譲渡所得

譲渡所得とは、保有する資産を譲渡した際に得た所得のことです。なお、以下のような行為も譲渡に含まれます。

- 売買競売

- 代物弁済

- 交換

- 現物出資

基本的には、所有権を移転する行為すべてが譲渡に該当すると考えましょう。事業用の商品などの棚卸資産や山林の譲渡による所得は譲渡所得には含まれません。

譲渡所得は、以下の計算式で算出します。

譲渡所得=収入金額-(取得費+譲渡費用)-特別控除額

取得費とは、対象の資産の取得に要した金額です。取得したものによって算出方法が異なっており、土地の場合は買い入れたときの購入代金や購入手数料などの合計額、建物の場合は購入代金などの合計額から所有期間中の減価償却費相当額を差し引いた額が取得費です。

取得費が不明な資産や実際に支払った取得費が5%より少ない場合は、売却額の5%相当を取得費として扱えます。たとえば、取得費がわからない土地を2,000万円で売却した場合、売却費2,000万円の5%に該当する100万円が取得費です。

ただし、取得費が不明な場合に5%で計算すると、本来の取得費よりも低い価格になる可能性があります。購入したときに交わした売買契約書をはじめとする書類が残っていないか探しましょう。

譲渡所得の対象となる資産

譲渡所得の対象となる資産は、あらかじめ国税庁で定められており、すべての資産が対象になるとは限りません。譲渡所得の対象となる資産の一覧は、以下のとおりです。

譲渡所得の対象となる資産

- 土地

- 借地権

- 建物

- 株式等

- 金地金

- 宝石

- 書画

- 骨とう

- 船舶

- 機械器具

- 漁業権

- 取引慣行のある借家権

- 配偶者居住権

- 配偶者敷地利用権

- ゴルフ会員権

- 特許権

- 著作権

- 鉱業権

- 土石(砂)

なお、以下の場合も資産の譲渡があったと判断されます。

- 法人に対して資産を贈与した場合や、限定承認による相続などがあった場合

- 1億円以上の有価証券等を所有している一定の居住者が国外転出等をする場合(2015年7月1日以後)

- 地上権や賃借権、地役権を設定して権利金などを受け取った場合

- 資産が消滅することによって補償金などを受け取った場合

詳細な情報は国税庁のサイトで確認できるため、必要に応じて確認しましょう。

参考:国税庁 No.3105 譲渡所得の対象となる資産と課税方法

譲渡所得税

譲渡所得税とは、譲渡所得にかかる税金のことで、譲渡所得に対して所得税と住民税、2037年12月31日までは復興特別所得税がかかります。給与所得や事業所得と同じく、利益が大きいほど納税額も大きくなります。

具体的な譲渡所得税の計算式は、以下のとおりです。

譲渡所得税額 = 課税譲渡所得 × 税率(所得税+住民税+復興特別所得税)

課税譲渡所得は、譲渡所得から特別控除を引いたものですが、以下の場合は、譲渡所得税は課されません。

- 売却損になってしまった場合

- 特別控除を利用した場合

不動産売却の譲渡所得税の計算は、以下の手順で行います。

- 1.

- 譲渡所得を算出する

- 2.

- 取得費を算出し減価償却費を差し引く

- 3.

- 税率を確認し税額を計算する

参考:国税庁 個人の方に係る復興特別所得税のあらまし

所有期間によって異なる不動産の譲渡所得税

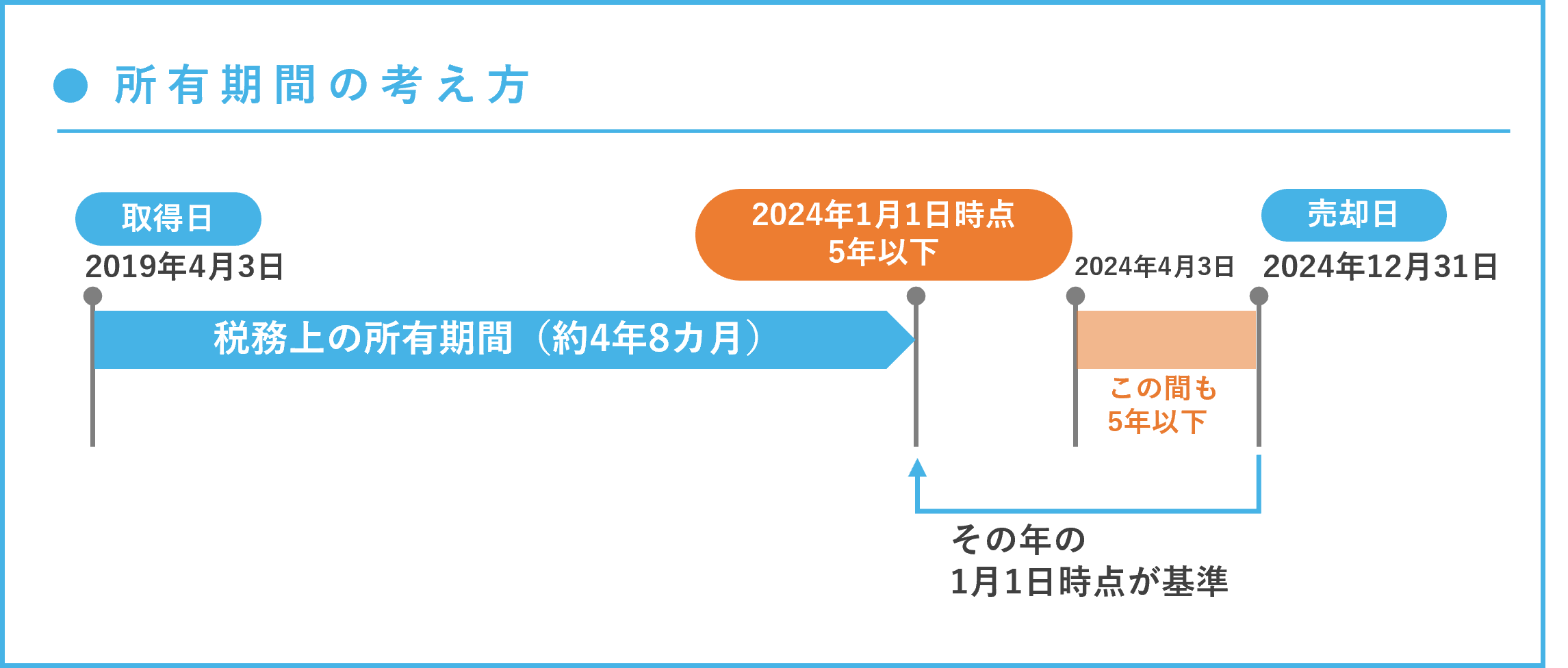

不動産の譲渡所得税は、所有期間によって2つの区分が存在します。不動産の所有期間が5年を超えている場合は長期譲渡所得、5年以下の場合は短期譲渡所得です。

所有期間の区分によるそれぞれの税率は、以下の表のとおりです。

| 所得の区分 | 短期譲渡所得 | 長期譲渡所得 |

|---|---|---|

| 所有期間 | 5年以下 | 5年超 |

| 税率 | 所得税:30% 住民税:9% |

所得税:15% 住民税:5% |

上記の所得税と住民税に加えて、復興特別所得税2.1%が加算されます。所有期間が違うだけで、所得税も住民税も税率も大きく異なるため、売却のタイミングが重要です。

譲渡所得を区分する不動産の所有期間は、譲渡した年の1月1日の時点で、その不動産を何年所有していたかで判断します。たとえば、2020年5月15日に取得した不動産を2025年11月15日に売却した場合、所有期間が満5年でも売却した年の2025年1月1日時点では5年を超えていません。

そのため、この不動産は短期譲渡所得に区分されます。長期譲渡所得に区分されるためには、2026年1月1日以降に不動産を売却しなければなりません。

譲渡所得の特別控除

譲渡所得には特別控除が存在し、特定の要件を満たしたとき譲渡所得に対して適用されます。なお、控除とは一定金額を差し引くことです。控除によって譲渡所得にかかる税金が減額され、手元に残る金額が増えます。

不動産の譲渡所得に適用できる特別控除は、以下の7種類です。

- 公共事業などのために土地や建物を売った場合の5000万円の特別控除の特例

- マイホーム(居住用財産)を売った場合の3000万円の特別控除の特例(被相続人の居住用財産(空き家)を売った場合の3000万円の特別控除の特例)

- 特定土地区画整理事業などのために土地を売った場合の2000万円の特別控除の特例

- 特定住宅地造成事業などのために土地を売った場合の1500万円の特別控除の特例

- 2009年及び2010年に取得した国内にある土地を譲渡した場合の1000万円の特別控除の特例

- 農地保有の合理化などのために土地を売った場合の800万円の特別控除の特例

- 低未利用土地等を売った場合の100万円の特別控除の特例

条件さえ満たせば、複数の控除を併用することもできます。ただし、特別控除額の上限は合計5000万円までです。

参考:国税庁 No.3223 譲渡所得の特別控除の種類

不動産投資に利用できる譲渡所得特別控除

条件を満たせば不動産投資でも利用ができる可能性がある譲渡所得税の特別控除を解説します。特別控除にはそれぞれ適用条件が設けられており、利用するにあたって押さえておきたい注意点がいくつか存在します。

マイホーム(居住用財産)を売った場合の3000万円の特別控除の特例

マイホーム(居住用財産)を売った場合の3000万円の特別控除の特例とは、マイホーム(居住用財産)を売却したときに、譲渡所得から最高3,000万円まで控除ができる特例です。

賃貸併用住宅など居住用財産にあてはまる物件を売却した場合、居住用部分の譲渡について特例の対象となり、控除を受けることができます。

詳しい適用条件、および申請にあたって必要な書類の情報は、国税庁のサイト(https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3302.htm)を確認してください。

事業用資産の買い替え特例

事業用資産の買い替え特例とは、特定の地域内にある事業用の不動産を譲渡し、一定期間内に取得した特定地域内の不動産を取得日から1年以内に事業用にした場合に、譲渡所得の一部に対する課税を将来に繰り延べできる特例です。

非課税になるわけではありませんが、最大で80%程度まで繰り延べされます。

この特例を受けるには、譲渡する資産と買い替える資産の組み合わせが要件になっているなど、適用には複数の要件が設定されているため詳しい適用条件、および申請にあたって必要な書類の情報は、国税庁のサイト(https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3405.htm)を確認してください。

不動産の譲渡所得特別控除を受けるには?

不動産の譲渡所得特別控除は、節税効果も期待できる便利な存在ですが、無条件で誰もが利用できるものではありません。不動産の譲渡所得特別控除を受けるためには、いくつか条件を満たしている必要があります。

以下ではそれぞれの条件の詳細について解説します。

適用条件を確認する

まずは、自身が譲渡所得特別控除の利用条件を満たしているか確認しましょう。特別控除の適用条件は、控除の種類によって異なります。たとえば、3,000万円の特別控除を受けるためには、自分が住んでいる住宅である、不動産の購入者が親族をはじめとする特別な関係の相手ではないなどの条件を満たさなければなりません。

わからない場合は、税務署に問い合わせましょう。

確定申告を行う

適用条件を満たしていることが確認できたら、確定申告を行いましょう。確定申告の基本的な手順は以下のとおりです。

- 1.

- 適用を受ける特別控除を確認する

- 2.

- 必要書類を揃える

- 3.

- 書類に必要事項を記載する

- 4.

- 税務署に提出し、納税する

確定申告を行う際に必要な書類は、特別控除の種類によって異なります。書類の用意ができたら、税務署へ提出しましょう。提出方法は税務署の窓口への持参、郵送、そしてe-Taxの3種類あります。

それぞれの提出方法のメリットとデメリットは次のとおりです。

| 提出方法 | メリット | デメリット |

|---|---|---|

| 税務署の窓口への持参 | ・窓口の担当者に書類の不備をチェックしてもらえる | ・締め切り直前になると混雑する ・自宅から税務署の窓口まで出向く手間がかかる |

| 郵送 | ・郵便ポストに投函するだけで確定申告が完了する | ・提出前に職員に書類の不備をチェックしてもらえない ・郵送のための費用がかかる |

| e-Tax | ・青色申告の場合、最大65万円の控除が受けられる ・ネット環境さえ整っていれば時間と場所を問わず確定申告ができる |

・e-Taxを申請するための環境を整えるのに手間と時間がかかる ・本人確認のためにマイナンバーカードが必要 |

確定申告の締め切りは、原則3月15日までです。提出が遅れてしまうと、加算税をはじめとする各種ペナルティが課されるため、確定申告の準備は余裕を持って行いましょう。

参考:国税庁 No.2072 青色申告特別控除

譲渡所得の特別控除50万円

土地や建物以外の資産は、所有期間が5年以上の場合、最大50万円の控除が適用されます。この控除は、不動産に適用できません。

譲渡所得税を算出する計算式は、所有期間が5年以内か5年を超えているかによって詳細が異なります。具体的な計算式は、以下のとおりです。

| 所有期間 | 計算式 |

|---|---|

| 5年以内 | 譲渡価額-(取得価額+譲渡費用)-特別控除50万円 |

| 5年超 | (譲渡価額-(取得価額+譲渡費用)-特別控除50万円)×1/2 |

譲渡益を合計した金額が50万円を下回る場合は、その金額までしか控除できないため注意しましょう。また、貸付金をはじめとする金銭債権は、譲渡所得に含まれません。

まとめ

譲渡所得の特別控除50万円は不動産に適用できませんが、3000万円の特別控除をはじめ、不動産でも適用できる特別控除は複数存在します。それぞれの特別控除には異なる適用条件が設けられており、場合によっては複数の控除の適用が可能です。自分がどの特別控除を利用できるのか、事前に調べておきましょう。

また、特別控除を適用するためには、確定申告が必要です。書類の準備をはじめ、確定申告には煩雑な作業が多いため、必要に応じて税理士や司法書士など専門家の手を借りることも検討しましょう。

監修者

宅地建物取引士、2級ファイナンシャル・プランニング技能士

中川 祐一

現在、不動産会社で建築請負営業と土地・収益物件の仕入れを中心に担当している。これまで約20年間培ってきた、現場に密着した営業経験と建築知識、不動産知識を活かして業務に携わっている。

不動産投資家Kでは無料相談を承っております!

不動産投資家Kとその仲間たちでは、「土地を相続する予定だけど、どうすれば良いか検討している」「管理が大変なので、土地を売却したいと思っている」など、土地・建物のさまざまなご相談を承っております。

あなたやあなたの家族の大切な資産を有効に活用できるよう、お気軽にご相談ください!