金融資産とは?実物資産との違いや金融資産保有のメリットやリスクをわかりやすく解説

資産形成や老後資金などを考える際、金融資産と言う言葉を耳にするでしょう。しかし実際にはどのような資産なのか詳細には分かっていない方も多いのではないでしょうか。

金融資産には現預金のほか、株式や債券などがあります。この記事では金融資産の内容、実物資産との違いや保有するメリットなどについて詳しく紹介します。

ポイント

- 金融資産は預貯金や株式のように経済的に価値のある資産のこと

- 金融資産以外の資産として金や不動産のような実物資産がある

- 金融資産と実物資産をバランス良く保有する重要

金融資産とは

金融資産と言えば、現預金や株式などが一般的です。資産形成を考える際には良く耳にする言葉ですが、実は詳細な定義がわからないと言う方も多いのではないでしょうか。金融資産の定義と、種類を紹介していきます。

金融資産の定義

金融資産とは、現金や預貯金などのような経済的価値のある資産を言います。不動産や金は実物資産といい、それ自体に価値がありますが、金融資産はそれ自体に価値はありません。しかし、資産として評価額に換算することが可能です。また、実物資産と違って流動性が高く売買しやすいため、価格変動を利用して資産を増やす手段として活用されることもあります。

現金・預貯金

金融資産と聞いてまず思い浮かべるのが、現金・預貯金という方も多いのではないでしょうか。紙幣や硬貨を現金といい、現金を銀行などの金融機関に預けたものを預貯金と言います。預けた先が銀行や信用金庫であれば預金、ゆうちょ銀行やJAバンクの場合は貯金と呼ばれます。

預貯金のメリットは安全性の高さで、預けたお金が減ることがありません。また金融機関の営業時間中であればいつでも引き出せるため、流動性も高いです。万が一金融機関が破綻した場合でも、「預金保険制度」によって1つの金融機関ごとに元本1,000万円までが保護されます。(当座預金や利息のない普通預金は全額)

元本が確保されている一方で、利息は高くありません。日本銀行が発表している2023年10月現在の「預金種類別店頭表示金利の平均年率等」によると、普通預金の金利は年0.001%です。100万円預けても、10円しか増えません。そのため物価が上昇するインフレ局面では、相対的にお金の価値は下がってしまう傾向にあります。

参考:日本銀行 時系列統計データ表

株式

株式会社が資金調達するために発行する有価証券が、株式です。企業は株式を発行することで資金を集め、事業によって得た利益を株主に還元しますが、集めた資金を返済する必要はありません。株主は配当や株主優待によって利益が得られ、預貯金よりも高いリターンが期待できるでしょう。上場株式は常に価格が変動しているため、購入した価格よりも高く売却できる可能性もあり売却益も期待できます。

一方で預貯金に比べると、安全性は高くありません。株価の下落によって損失が発生するだけでなく、企業が破綻すれば株式の価値は無くなってしまいます。株式は大きな利益が期待できる反面、損失も出る可能性があるため慎重に検討する必要があります。

債券

債券は国や企業が資金調達のために発行する有価証券で、購入者は決められた利息を受け取れます。株式と違って満期が定められており、満期時には額面全額が払い戻されます。利息を受け取りつつ満期時には全額払い戻されるため、株式ほどのリスクはありません。

しかし債券を発行する国や企業が、財政難や倒産に陥った場合は元本が払い戻されません。また、途中で売却すると時価によって価格が決まるため、損失が出ることもあります。株式に比べると安全性の高い金融資産といえますが、発行元の信用リスクがあるため銘柄によっては大きな損失が出ることもあります。株式同様に、購入時には慎重に検討する必要があるでしょう。

投資信託

投資信託は投資家から集めた資金を、投信会社などの専門家が運用する仕組みの金融商品です。投資信託には実に多くの商品があり、それぞれに運用方針が決められています。運用方針に基づいて投資の専門家が運用するため、初心者には始めやすい商品といえるでしょう。

運用方針はさまざまで、日経平均株価に連動する商品や、アメリカなど特定の地域や業種に特化して運用する商品もあります。投資信託では分散投資が基本のため、個別銘柄に投資する株式ほどリスクは高くありません。運用の成果に応じて分配金が支払われ、価格変動によって売却益を得ることもできます。

投資信託は少額からでも購入できる点も、特徴の1つです。金融機関によっては100円や1,000円からでも購入可能となっており、気軽に始められます。短期的に大きな利益をあげることは難しいですが、長期の資産形成には向いています。

iDeCo・企業型確定拠出年金

iDeCoや企業型確定拠出年金とは、将来の年金に備えて積立を行う金融商品です。iDeCoは個人型確定拠出年金で、任意の金額を個人で拠出します。企業型確定拠出年金も同様に年金に備えた金融商品ですが、掛金を拠出するのは企業であり個人ではありません。(企業の掛金に合わせて、個人でも拠出できる場合もあります。)

どちらも加入者自らが運用の指示を出します。定期預金や投資信託などの金融商品から選んで運用を行い、一定の年齢に達するまでは受け取れません。運用で得た利益は非課税なだけでなく、掛金は全額所得控除の対象になるなど税制面でも優遇されています。

生命保険

生命保険には掛け捨て型の保険と、積立型の保険があります。解約や満期の際に払い込んだ保険料が戻ってこない掛け捨て型と違って、積立型であれば保険金を受け取れます。積立型の保険も、金融資産の1つと言えるでしょう。

積立型の保険は保険としての機能を持ちつつ、貯蓄ができる点がメリットです。生命保険料控除など、保険の種類によって税制面の優遇もあります。一方で、掛け捨て型の保険のように保険料は安くありません。また早期に解約してしまうと、払い込んだ元本を下回ってしまうこともあります。

商品券・小切手

特定の店舗などで現金と同じように使える商品券も、金融資産の1つといえるでしょう。券面に記載された金額やサービスを受けられる権利を約束してくれている有価証券です。小切手も券面に記載された金額を支払う約束をしている有価証券であり、金融資産の1つです。

実物資産とは

実物資産とは、物質そのものに価値がある資産を言います。資産のうち金融資産を除いたものを実物資産といい、不動産や貴金属、絵画や工芸品などがあります。金融資産と違って資産そのものに価値があるため、価値が0になることはほとんどありません。投資としては比較的リスクが低く、長期での運用に向いているでしょう。

金融資産のメリット・デメリット

金融資産のメリットは、次の通りです。

- 流動性の高さ

- 少額投資が可能

株式や投資信託は市場が確立されており、価格も公表されています。売却したい時にすぐに現金化できる流動性の高さは、実物資産にはありません。また投資信託やiDeCoなどは毎月の積立で始められるため、少額からでも投資できます。

デメリットは次の通りです。

- 価格が急落することがある

- インフレに弱い

株式や債券は常に価格が動いており、破綻などにより価格が急落してしまうリスクがあります。商品によっては、価値が0になってしまう場合もあるでしょう。安全性の高い預貯金であっても、インフレによって通貨の価値が目減りしてしまうこともあります。

実物資産のメリット・デメリット

実物資産のメリットは、次の通りです。

- インフレに強い

- 値崩れしにくい

物価が上昇するインフレ局面では、資産そのものに価値がある実物資産も上昇します。そのため金融資産のように、インフレで相対的に価値が下落する可能性は低いでしょう。株式や債券などのように、発行体の破綻やデフォルトによって価値が0になる可能性が低いことも、実物資産のメリットです。

実物資産のデメリットは、次の通りです。

- 流動性が低い

- 盗難や災害によるリスクがある

実物資産のデメリットの1つが、流動性の低さです。不動産や貴金属などは、売却したくても買い手が見つからなければ売却できません。また実物資産であるため、盗難や災害によって価値が毀損してしまうこともあるでしょう。

日本人の金融資産保有状況

資産形成や老後の生活を考える際に金融資産をどれだけ保有していればよいかわからない方も多いでしょう。自分の金融資産が多いのか、少ないのかを知るためには、他の家庭との比較がわかりやすいでしょう。日本人の金融資産保有状況を紹介します。Ï

世帯主の年齢別

最初に紹介する金融資産保有状況が、世帯主の年齢別です。下記の表の通り世帯主の年齢が高いほど、保有金融資産が多いです。中央値の金額を見ると現役世代の50歳代までは大きな差はなく、60歳代以降の保有金融資産が高いことがわかります。

| 世帯主の年齢 | 平均金額(単位:万円) | 中央値(単位:万円) |

|---|---|---|

| 20歳代 | 185 | 20 |

| 30歳代 | 515 | 150 |

| 40歳代 | 785 | 200 |

| 50歳代 | 1,199 | 260 |

| 60歳代 | 1,689 | 552 |

| 70歳代 | 1,755 | 650 |

参考:金融広報中央委員会 知るぽると「家計の金融行動に関する世論調査」

世帯主の就業先産業別

次に紹介するのは、世帯主が勤務している産業別の金融資産保有状況です。世帯主の就業産業別で見ると、公務・教育・電気水道業といった公務員などの安定した業種の保有金融資産が多いことがわかります。

| 世帯主の年齢 | 平均金額(単位:万円) | 中央値(単位:万円) |

|---|---|---|

| 農林漁鉱業 | 708 | 100 |

| 建設業 | 765 | 200 |

| 製造業 | 1,085 | 300 |

| 運輸業、郵便業 | 673 | 100 |

| 卸売業、小売業 | 889 | 200 |

| 宿泊業、飲食サービス業 | 469 | 30 |

| 医療、福祉 | 566 | 133 |

| 公務、教育、電気水道業 | 1,442 | 500 |

| その他サービス業 | 1,101 | 250 |

参考:金融広報中央委員会 知るぽると「家計の金融行動に関する世論調査」

世帯収入別

続いて世帯年収別の保有金融資産を見ていきましょう。年収が高いほど金融資産が多く、1,200万円以上の世帯では中央値が1,800万円もあります。一方で収入がない世帯では、保有金融資産がない世帯も多いです。

| 世帯主の年齢 | 平均金額(単位:万円) | 中央値(単位:万円) |

|---|---|---|

| 収入はない | 260 | 0 |

| 300万円未満 | 650 | 50 |

| 300~500万円未満 | 974 | 300 |

| 500~750万円未満 | 1,319 | 500 |

| 750~1,000万円未満 | 1,873 | 967 |

| 1,000~1,200万円未満 | 2,687 | 1,063 |

| 1,200万円以上 | 3,595 | 1,800 |

参考:金融広報中央委員会 知るぽると「家計の金融行動に関する世論調査」

持家別

自宅が持家の世帯と、賃貸の世帯でも保有金融資産には差があります。持家世帯の方が、非持家世帯に比べると保有金融資産が多いです。

| 世帯主の年齢 | 平均金額(単位:万円) | 中央値(単位:万円) |

|---|---|---|

| 持 家 | 1,602 | 586 |

| 非持家 | 566 | 50 |

参考:金融広報中央委員会 知るぽると「家計の金融行動に関する世論調査」

地域別

地域別の平均額では富裕層の多い東京のある関東が一番ですが、中央値では中部地方が一番多いです。

| 世帯主の年齢 | 平均金額(単位:万円) | 中央値(単位:万円) |

|---|---|---|

| 北海道 | 741 | 70 |

| 東 北 | 842 | 124 |

| 関 東 | 1,325 | 310 |

| 北 陸 | 1,182 | 254 |

| 中 部 | 1,262 | 348 |

| 近 畿 | 1,216 | 300 |

| 中 国 | 1,062 | 270 |

| 四 国 | 932 | 200 |

| 九 州 | 801 | 114 |

参考:金融広報中央委員会 知るぽると「家計の金融行動に関する世論調査」

日本と海外の金融資産構成の違い

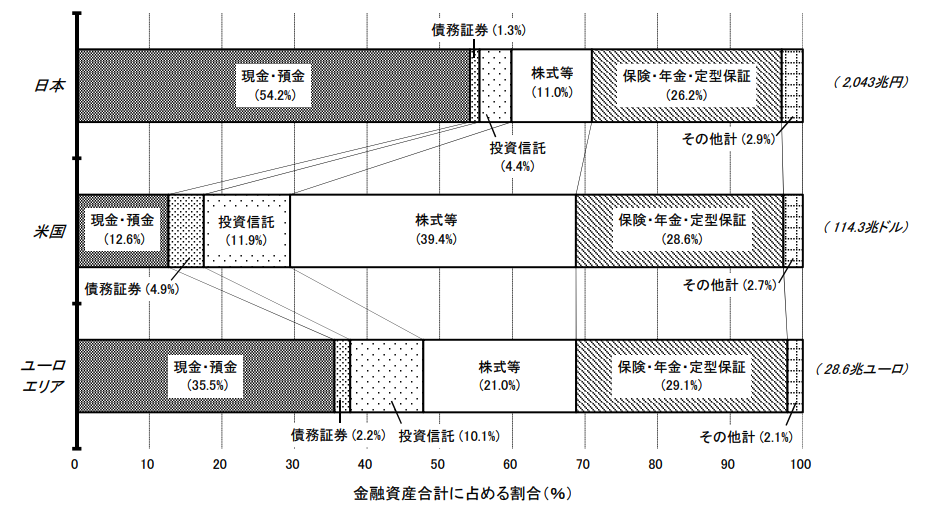

前述の通り、金融資産にはさまざまな種類があります。資産形成を考える際、どの金融資産をどれくらい保有するべきなのかは、とても重要です。日本では伝統的に預貯金を重視する傾向にありますが、海外はそうではありません。日本と海外の金融資産構成を比べてみましょう。

出典:日本銀行 資金循環の日米欧比較(2023年第1四半期)

日本銀行が発表している資料によると、日本は現金・預金が54.2%と半分以上を占めていることがわかります。リスク性資産とも言われる投資信託や株式の比率は15.4%と低く、多くの方が現預金で金融資産を保有しています。海外の金融資産構成も見てみましょう。

米国では現預金の比率は12.6%と少なく、投資信託や株式の比率は51.3%と高いです。日本人に比べると米国の方が、積極的に資産運用を行っていると言えるでしょう。欧州では米国ほどリスク性資産の割合は高くありませんが、日本よりは多いです。保険や年金などの割合は日本でも海外でも、同じような調査結果となりました。

金融資産の選び方

老後資金の確保やインフレに備えるためには、現預金だけでなく適切な構成で金融資産を保有する必要があります。しかしさまざまな種類のある金融資産から、どのようにして選べばよいかわからない方も多いのではないでしょうか。金融資産の選び方について、紹介していきます。

投資目的に合わせた金融資産の選択

金融資産を選ぶ際には、投資目的に合わせて選ぶようにしましょう。たとえば将来的に教育や結婚などで使い道が決まっている資金であれば、元本は減らすことはできません。そのため普通預金や定期預金、元本確保型の保険などが対象になるでしょう。老後に備えて安定的に長期で運用したいのであれば、債券や投資信託がおすすめです。

余剰資金でとくに使い道のない資金なのであれば、株式などリスクの高い資産を保有してみるのもよいでしょう。

なぜ投資を行うのか目的を明確にして、目的を達成するにはどの金融資産がよいかリスクを踏まえて考えてみましょう。

金融資産以外の資産をもつ

金融資産を選ぶ際のコツは、分散投資です。特定の株式や投資信託などに資産を集中させてしまうと、価格が下がった場合の影響が大きいです。複数の資産に投資をしておくことで、価格が下がった場合の影響を抑えられるでしょう。

分散投資を行う際には、金融資産だけでなく実物資産も購入するようにしましょう。前述のように実物資産は資産そのものに価値があるため、価格が下がりにくい特徴があります。大きな経済危機が起きて金融資産の価格が大幅に下がるような局面でも、実物資産は安定していたり、金融資産ほど価値が下がらない場合もあります。

このように、分散投資を考える際は、金融資産だけで分散させるのではなく実物資産も検討するとよいでしょう。

不動産投資を含むメリット

分散投資を考える際、実物資産では、不動産投資を候補に入れてみましょう。不動産価格も金融資産と同様に変動しますが、比較的安定していることと不動産は、株式や預貯金と別の値動きをすることが特徴です。資産そのものに価値があるため、金融資産のように価値が0になることは考えにくいでしょう。また不動産投資は、資金を金融機関から借入できます。株式や債券を購入する資金は、金融機関は融資してくれません。しかし不動産投資の資金であれば、融資が利用できます。そのため少ない自己資金で投資できることが、不動産投資の魅力です。

不動産投資はうまく活用すれば、節税できることもメリットといえるでしょう。とくに相続税対策には効果があるため、老後の安定収益を考えている方にはおすすめです。数千万以上と大きな投資ではありますが、資産形成を考える際に、不動産投資は選択肢の候補として外せません。

あわせて読みたい

資産の三分法とは

資産構成を考える際には、資産の三分法を意識しましょう。資産の三分法とは、異なる性質の3つの資産にわけて保有すると言う手法です。3つの資産は、次の通りです。

- 株式(投資信託なども含む)

- 預貯金(現金)

- 不動産

株式と預貯金、不動産は別々の値動きをすることが多く、価格変動を互いに補えると言われています。たとえば景気が悪化して株式の価格が下がる局面でも、不動産は安定して賃料収入を生み出してくれるでしょう。インフレによって預貯金の価値が相対的に目減りする場合でも、株や不動産はインフレの影響を受けにくいです。

株式や不動産、預貯金など1つの資産に集中させるのではなく、それぞれの資産をバランス良く保有することが重要です。資産の配分比率は投資目的やリスク許容などにもよるため、正解はありません。自分の投資目的や環境も考慮しながら、考えるようにしましょう。

金融資産と実物資産どちらをもつべき?

結論から言うと、金融資産と現物資産どちらをもつべきか、正解はありません。それぞれ性質の異なる資産であり、前述のようにそれぞれに分散投資することが安全といわれています。金融資産と実物資産にはそれぞれメリット・デメリットがあるため、投資する目的や市況によって配分を考える必要があります。

高いリターンを追及するのであれば、株式のような金融資産の比率を高めるとよいでしょう。安定した収益を確保したいのであれば、不動産などの実物資産を高めるとよいでしょう。このように投資目的や市況を踏まえて、最適な配分を考える必要があります。

まとめ

一口に金融資産と言っても、現預金や株式・債券や投資信託などさまざまな種類があります。金融資産は実物資産と違って資産そのものに価値はありません。そのため経済危機や不況の際には、大きく価値が下がってしまう可能性があります。

しかし不動産などの現物資産は、資産そのものに価値があるため不況の際にも価格が下がりにくい傾向にあります。また物価が上昇するインフレ局面では預貯金などは相対的に価値が下落してしまいますが、実物資産は価格上昇が期待できるでしょう。

実物資産の中でも不動産投資はとくにおすすめで、株式や預貯金を補う価格推移をします。また他の資産と違って借入が利用できるため、少ない資金で投資ができます。資産配分を考える際には、不動産投資も候補に入れるようにしましょう。

監修者

宅地建物取引士、2級ファイナンシャル・プランニング技能士

中川 祐一

現在、不動産会社で建築請負営業と土地・収益物件の仕入れを中心に担当している。これまで約20年間培ってきた、現場に密着した営業経験と建築知識、不動産知識を活かして業務に携わっている。

不動産投資家Kでは無料相談を承っております!

不動産投資家Kとその仲間たちでは、「土地を相続する予定だけど、どうすれば良いか検討している」「管理が大変なので、土地を売却したいと思っている」など、土地・建物のさまざまなご相談を承っております。

あなたやあなたの家族の大切な資産を有効に活用できるよう、お気軽にご相談ください!