不動産投資はフルローンで組める?フルローンを利用するポイントや注意点などについて解説

フルローンとは、不動産を購入するにあたってかかる費用を、すべて金融機関の融資でまかなうことです。 フルローンを利用すると頭金がない人でも希望の物件を購入できる可能性が広がりますが、キャッシュフローが出にくくなる、金利の上昇の影響を受けやすくなるなどのリスクも存在する点に注意が必要です。また、利用には、一定以上の金融資産を有している、不動産投資ですでに成功していることなどがあげられます。 本記事では...

不動産投資家K

投資用物件のリフォーム費用は、不動産投資用リフォームローンを利用して借り入れることができます。商品によって担保の有無や金利タイプなどが異なるため、比較すべきポイントをおさえておきましょう。この記事では、不動産投資用リフォームローンの特徴や選び方などを解説します。

この記事では、不動産投資用リフォームローンの特徴や選び方などを解説します。

築年数が経過した物件は見た目の老朽化や、設備の故障が起こりやすいなど、築浅の物件に比べて人気が劣る傾向があります。

使用するうえで問題がなくても、間取りや設備が時代に合わなくなり、入居が決まりにくくなることもあるでしょう。空室の期間は家賃収入が得られないため、入居率の低下は早急に取り組むべき課題です。

入居率を安定させるためには、物件のリフォームが有効です。この場合のリフォームとは、壁紙や床など、一部のみを変えることではありません。既存の設備をすべて取り替え、新築同様の内装に生まれ変わらせるようなリフォームです。

物件をリフォームすると、見た目の老朽化や設備の故障などのデメリットを解消できるため、入居率の改善が期待できます。

あわせて読みたい

こちらの記事もおすすめです

不動産投資物件のリフォームはいつ行うべき?費用相場や成功のためのポイント

【対処方法を解説】収益物件が売れない理由とは?

投資用物件をリフォームする際は、不動産投資用リフォームローンを利用できます。通常のリフォームローンとは異なり、物件の収益性も加味して審査されることが特徴です。

主な商品には、住宅金融支援機構が提供する賃貸住宅リフォーム融資や、銀行が融資を行うアパートリフォームローンなどがあります。商品によって担保の有無や金利タイプが異なるため、基本的な知識を身に付けておきましょう。

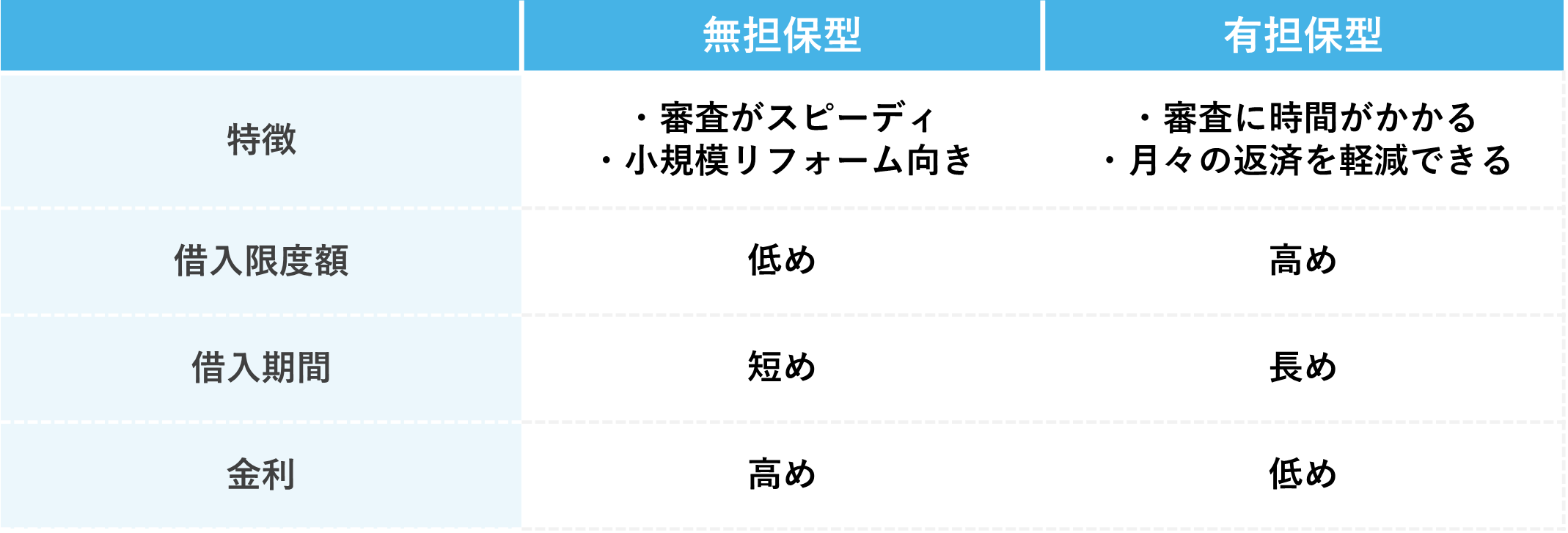

不動産投資用リフォームローンは、無担保型と有担保型に分かれます。無担保型は担保不要で借り入れが可能で、審査が比較的スピーディに進むことが特徴です。

ただし借入限度額が低い傾向にあるため、小規模のリフォームをする際に向いています。返済期間が短く、金利が高めであることから、毎月の返済額が高くなりやすい点にも注意が必要です。

有担保型は担保が必要なローン商品で、無担保型と比べて高額な借り入れが可能です。金利が低く、返済期間を長めに設定できるため、月々の返済負担を軽減できます。

ただし、「融資実行までに時間がかかる」「ローン残債によっては審査を通過できない」などのデメリットもあります。

なお、不動産投資用リフォームローンは借り換えも可能です。たとえば、無担保型の返済が難しくなった際に低金利の有担保型に借り換え、負担を減らす方法もあります。

変動金利型は、市場金利に連動してローンの金利が上下します。金利水準は比較的低めですが、将来的な金利上昇のリスクを考慮する必要があります。

全期間固定金利型は、返済期間中の金利が変わらないタイプです。借り入れ時に返済額が決まるため、資金計画を立てやすい点がメリットですが、金利上昇のリスクがない分、変動金利型に比べて金利が高い傾向があります。

固定金利期間選択型は、固定金利の適用期間を選択し、期間の経過後に固定金利か変動金利かを選ぶタイプです。固定期間が短いほど当初の金利を抑えられますが、固定期間の経過後に金利が大きく上昇するリスクがあります。

中古物件を購入してリフォームしたい場合は、不動産投資ローンにリフォーム資金を含めることも可能です。不動産投資ローンと一体化させると、リフォーム資金の返済にも長期低金利が適用され、有利な条件で借り入れができます。

リフォーム資金を含めた返済額を把握できるため、返済計画が立てやすいこともメリットです。購入前から正確なキャッシュフローのシミュレーションが可能となり、赤字になるリスクも抑えられます。

不動産投資用リフォームローンのメリットは、まとまった費用がなくてもリフォームができることです。工事箇所を分けると費用の負担を分散できますが、リフォーム費用の合計額は高くなる可能性があります。

リフォームローンを利用すれば、まとまったリフォーム資金を用意できるため、工事箇所を分けることなくリフォームできます。

また、金利の低さもリフォームローンのメリットです。リフォームローンは借り入れの目的が決まっていることから、フリーローンに比べて金利が低い傾向があります。

不動産投資用リフォームローンのデメリットは、居住用物件向けリフォームに関する控除を適用できないことです。リフォームローンを利用して投資用物件をリフォームしても、税制上の優遇は受けられません。

また、住宅ローンと比較すると、不動産投資用リフォームローンは不利な条件であることが多いです。たとえば、「金利水準が高い」「返済期間が短い」などがあげられます。

そもそも投資用物件を対象としたリフォームローンは数が少なく、選べる商品が限られている点もデメリットです。

不動産投資用リフォームローンを選ぶ際は、以下の5つのポイントを比較することが大切です。

不動産投資用リフォームローンを比較する際は、商品ごとの金利に注目すべきです。借入金額が同じ場合でも、金利の違いによって最終的な総返済額が変わってきます。

特に借り入れする金額が大きいほど、金利の違いによる影響も大きくなります。月々の返済負担を減らしたいのであれば、なるべく低金利の商品を選ぶことが大切です。

こちらの記事もおすすめです

不動産投資ローンの金利相場とは?金利を安く借りるための5つのコツ

不動産投資用リフォームローンの借入金額や返済期間の上限は、金融機関によって異なります。まずはリフォームにかかる金額を見積もり、必要な費用をまかなえるかどうかをチェックしましょう。

返済期間が短い場合は月々の負担が大きくなるため、返済が困難になる可能性があります。返済期間の上限を確認し、無理なく返済できるかどうかを検討することも重要です。

不動産投資用リフォームローンの審査では、申込者の属性や物件の収益性、賃貸経営の実績などが重視されます。リフォームによって物件の収益性が上がると判断されれば、審査通過の可能性が高まるでしょう。

なお、無担保型と有担保型を比べると、審査難易度は有担保型の方が高い傾向があります。必要な資金が少額の場合は、審査が比較的緩やかな無担保型を利用することが賢明です。

不動産投資用リフォームローンに限らず、金融機関のローン商品を利用する場合は、以下のような諸費用が発生することがあります。

諸費用の金額は、金融機関や借入金額によって差が出やすいポイントです。物件のリフォームにローンを利用したい場合は、諸費用の合計金額を調べておきましょう。

団体信用生命保険(団信)とは、契約者が死亡または高度障害状態になった際に、ローンの残債が保険金で清算される保険商品です。団信に加入しておくと、もしものときも投資用物件を財産として家族に残せるでしょう。

不動産投資用リフォームローンの中には、団信に加入できる商品があります。加入中の生命保険の保障内容も考慮しながら、団信に加入すべきかどうかを検討しましょう。

なお、団信の条件は金融機関によって異なるため、「保険料が金利に上乗せされているか」「保険料の支払いが別途発生するか」などを確認しておくことが大切です。

結論として、投資用物件に居住用のリフォームローンは利用できません。投資用物件のリフォーム資金をローンを用いて準備したい場合は、投資用物件を対象としたリフォームローンを選ぶ必要があります。

不動産投資用リフォームローン以外では、事業用ローンや融資を利用する方法もあります。また、不動産会社などが提供する投資家向けのリフォームローンサービスも選択肢の1つです。

居住用物件向けのリフォームローンの場合は、所得税などを軽減できる減税制度の適用を受けることができます。一方で、不動産投資用リフォームローンは減税制度の対象外です。

投資用物件でリフォームローンを利用しても税制優遇は受けられませんが、リフォーム費用を経費計上することは可能です。減価償却費として計上すべきか、必要経費として計上すべきかどうかはケースによって異なるため、不動産関連の税制や会計に詳しい専門家に相談するといいでしょう。

ここでは、投資用物件のリフォームに使える商品をご紹介します。以下の商品は、連帯保証人や担保が原則不要で、申し込みやすい点がメリットです。それぞれの特徴や条件などを比較し、自分に合うリフォームローンを探してみましょう。

| 金融機関 | 商品名 |

|---|---|

| イオンプロダクトファイナンス | リフォームローン |

| 興能信用金庫 | アパートオーナー向けリフォームローン |

| 関西みらい銀行 | 関西みらいアパートリフォームローン |

| みなと銀行 | みなとアパートリフォームローン |

| 北洋銀行 | アパートリフォームローン |

| トマト銀行 | トマト・アパートリフォームローン |

| 南日本銀行 | なんぎんリフォームローンA(空き家活用ローン) |

| 富山銀行 | リフォームローン「修繕上手NEO」 |

| クレディセゾン | セゾンのリフォームローン |

| JAいちかわ | 賃貸住宅専用リフォームローン |

商品選びに迷った際は、付き合いのある不動産会社に相談することも一つの方法です。投資用不動産の取り扱いが豊富な不動産会社は、リフォームローンを提供する金融機関とのつながりを持っている可能性があります。

場合によっては融資実行までサポートしてもらえるため、一度相談してみることをおすすめします。

監修者

行政書士、損害保険募集人一般資格

リース会社、損保会社を経て、現在は不動産会社のローン管理部に所属。行政書士の資格も有しており、知識と資格を活かし、ファイナンスや行政手続きに関する業務を担っている。趣味は旅行、ドライブ。好きな食べ物は牛刺し。

建て替えとリフォーム、どちらの方が物件に適しているのか悩んでいる方へ。アパート建て替えの流れとポイント、リフォームとの違い、費用についても解説。大切な収益物件の老朽化リスクに備えましょう。リフォームローンについても解説しています。

フルローンとは、不動産を購入するにあたってかかる費用を、すべて金融機関の融資でまかなうことです。 フルローンを利用すると頭金がない人でも希望の物件を購入できる可能性が広がりますが、キャッシュフローが出にくくなる、金利の上昇の影響を受けやすくなるなどのリスクも存在する点に注意が必要です。また、利用には、一定以上の金融資産を有している、不動産投資ですでに成功していることなどがあげられます。 本記事では...

不動産の家族信託とは、信頼する家族に不動産の管理・運用を任せることです。家族信託することで、所有者の判断能力が低下しても不動産を管理・運用でき、将来の相続や承継に備えることができます。 一方で、契約作成や登記手続きには手間や費用がかかり、受託者の負担も生じるなどの注意点を把握しておくことも重要です。 本記事では、不動産を家族信託するメリットや手続きの流れ、おすすめの人などについて、わかりやすく解説...

土地活用の方法は数多くあり、広さや立地条件、周辺環境などに合った方法を選ぶことで、安定した収入や税制上のメリットを得ることが可能です。 本記事では、27種類の土地活用方法とそれぞれの特徴、メリット・活用する際の注意点を紹介します。 ポイント 土地活用は収益の確保や税金対策のほか、地域貢献につながる場合もある 賃貸経営や駐車場経営のほか、土地の広さや立地などに応じたさまざまな土地活用がある 田舎・郊...

駐車場経営は、初期費用を抑えて始められる土地活用の方法です。月極駐車場やコインパーキングなどの種類があり、経営方式によっては、管理の手間を軽減しながら安定した収益を目指すことも可能です。 本記事では、駐車場経営の基本的な仕組みやメリット・デメリット、失敗しないためのポイントを解説します。 ポイント 駐車場経営には自主管理や管理委託、一括借り上げの方式がある 駐車場経営は初期費用が抑えられ、狭い土地...

所有している空き家を有効活用する方法として、「自分たちで住む」「賃貸として活用する」「更地にする」などがあります。また、近年は空き家バンクをはじめとする空き家を有効活用するための公的制度も登場しているため、必要に応じて利用するとよいでしょう。 ただし、空き家の活用には「修繕費がかかる」「借り手が見つからない可能性がある」などのリスクがあることも理解しておく必要があります。この記事では、空き家の具体...

トランクルーム経営は、荷物の収納場所を貸し出し、収益を得る土地活用方法の一種です。比較的少ない費用で始められ、遊休地を有効活用できるという特徴があります。都市部を中心に需要が高まり、今後も成長が予測される分野です。 本記事では、トランクルーム経営の概要と始め方、メリット、よくある失敗事例などを解説します。 ポイント トランクルーム経営とは、収納スペースを貸し出して賃料を得るビジネスモデル 屋内型と...

土地にかかる固定資産税は、住宅が建っている土地に比べて更地の方が高くなります。住宅が建っている土地には住宅用地の軽減措置が適用されるためです。宅地を更地のままにしている人は、不動産投資などで住宅を建築することで固定資産税の節約になる場合があります。 本記事では、土地のみの場合の固定資産税の計算式や計算方法、節税方法を解説します。 ポイント 更地の固定資産税は、住宅用地の特例が適用できないため住宅が...

不動産投資の種類は数多く、それぞれ特徴や収益を得る仕組みが異なります。また、不動産投資の目的は「収入の増加」「相続税対策」「インフレ対策」「老後のための資産形成」の大きく4つに分けられます。どの目的を重視するかによって最適な投資方法は変わるため、慎重な選択が必要です。 この記事では、14種類の不動産投資の特徴やメリット・デメリットを解説します。 ポイント 不動産投資の主目的は「収入の増加」「相続税...

大家になるために、特別な資格は不要ですが、アパート経営を行う目的や理由を明確にしたり、不動産投資の基本知識を身につけたりする必要はあります。また、どのように資金を調達するかまで考えることも必要です。 この記事では、大家になるにあたってどのような準備が必要なのか、またどのような流れで大家になるかなどについて解説します。将来的に大家になりたい人は、ぜひ最後までご覧ください。 ポイント 大家になるための...

土地信託とは、土地の所有者が土地を専門家に信託し、管理や運用を任せることで収入を得る仕組みのことです。不動産運用の経験がない方でも始めやすく、自己資金がなくても土地活用ができるのがメリットですが、土地を自由に利用できなくなる、信託報酬が発生するなどのデメリットもあります。 この記事では、土地信託の概要をはじめ、土地信託の流れや主な運用方法などについて解説します。土地信託に興味をお持ちの方は、ぜひ最...